Tokenbrice : Structurer ses liquidités sur Maverick

Source : https://www.twitch.tv/videos/2025405807

Sommaire

- Pourquoi Maverick par rapport aux autres DEX ?

- Configuration d'une pool sur Maverick

- Façonnage de liquidité ou "Liquidity Shaping"

- Attirer des fournisseurs de liquidité

Pourquoi Maverick ?

L'argument massue (8:30)

Maverick est intéressant à utiliser car son efficacité de la liquidité est plus importante que sur d'autres DEX.

À volumes équivalents, Maverick a besoin de moins de liquidité. Du point de vue d'un projet, cela réduit les coûts de maintenance pour gérer la liquidité

Le cycle de vie de Maverick (10:30)

Maverick en est encore aux premiers stades de développement par rapport à d'autres DEX bien établis comme Curve ou Balancer.

Il y a donc un intérêt pour les projets de se positionner tôt sur Maverick, à l'instar de Frax qui doit son succès à son positionnement précoce sur Convex

De plus, un projet qui créé une Boosted Pool peut obtenir du MAV gratuit pour amplifier ses pools à l'avenir

Configuration des pools

Frais d'échange (12:50)

Ce sont les frais qui sont prélevés par la pool de liquidité à chaque échange de tokens réalisé. Ces frais sont ensuite redistribués aux fournisseurs de liquidité ("LPs") de la pool concernée. Sur Maverick, le choix du niveau de frais sur un pool Maverick est entre 0.2 bps (0,002)% et 300 bps (3%)

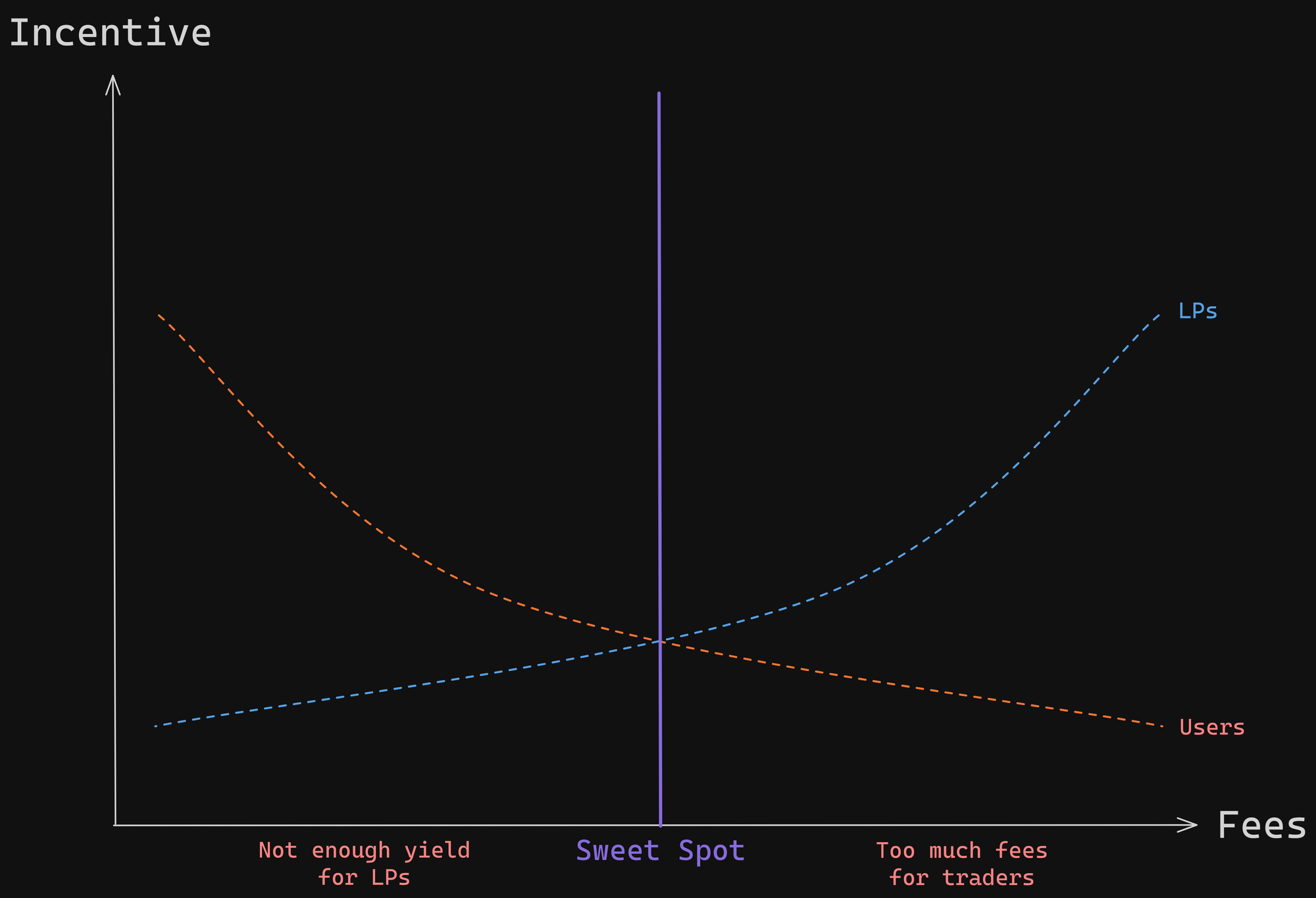

Les traders veulent échanger leurs tokens avec le moins de frais possible et les fournisseurs de liquidité veulent avoir le meilleur rendement possible. Il faut donc choisir ses frais d'échange en fonction des pools concurrentes, et trouver un compromis :

- Des frais plus faibles réduisent le rendement des LPs, il faut des incitations externes plus importantes pour proposer des meilleurs rendements que les DEX concurrents

- Des frais plus élevés génèrent plus de rendements, mais moins de volumes car les pools à frais élevés sont choisies moins souvent par les agrégateurs.

Il faut également tenir de la capture des revenus des protocoles. Sur Maverick, 100% des frais vont aux LPs. Il n'y a pas de capture de revenus par la DAO comme sur Curve ou Balancer

Exemple : Sur Curve et Balancer, seuls 50% des frais prélevés sont redistribués aux LPs. Pour la paire stETH/ETH qui est à 1 bps (0.01%) de frais, c'est comme s'ils recevaient 0.005% de frais

Pour créer une pool compétitive sur Maverick, on peut créer une pool à 0.8 bps (0.008%) de frais. Ainsi, les traders paient moins cher et les LPs gagnent plus par rapport à une pool identique sur Curve et Balancer.

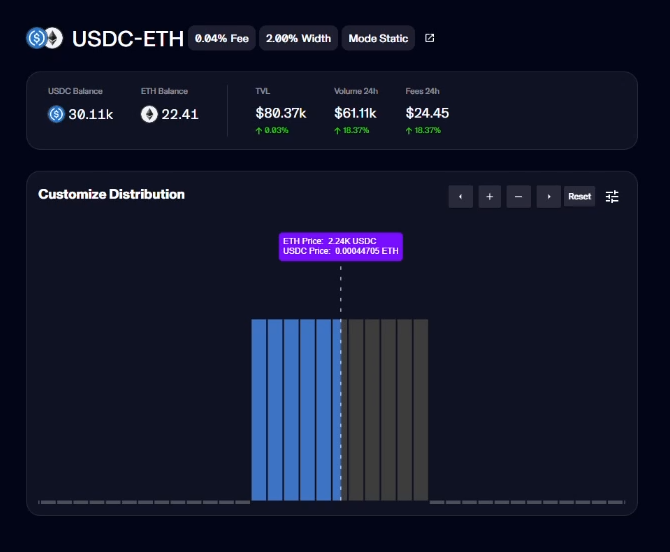

Largeur, dite "Width" (19:30)

Width : Pourcentage de largeur de l'intervalle de prix sur lequel les liquidités sont déployées. Plus le width est petit, plus les liquidités sont concentrées, et il peut aller de 0.01% à 50%.

Il n'y a pas de solution miracle pour déterminer la width idéale. En revanche, une bonne pratique à suivre est que nos Boosted Pools aient 8 à 10 ticks

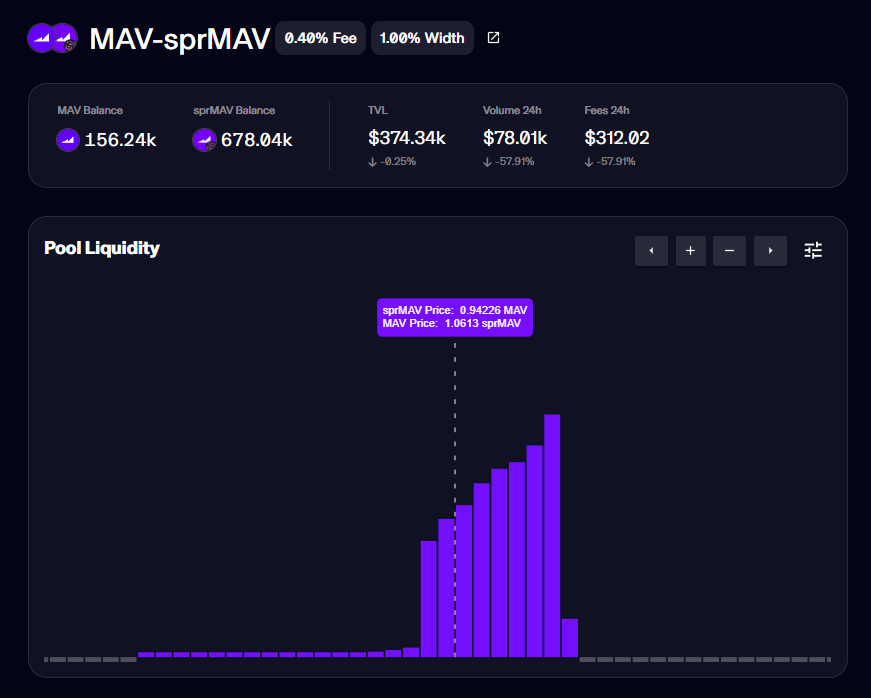

La pool MAV/sprMAV possède 10 ticks à 1% de width, donc la pool peut contenir 10% de variance de prix

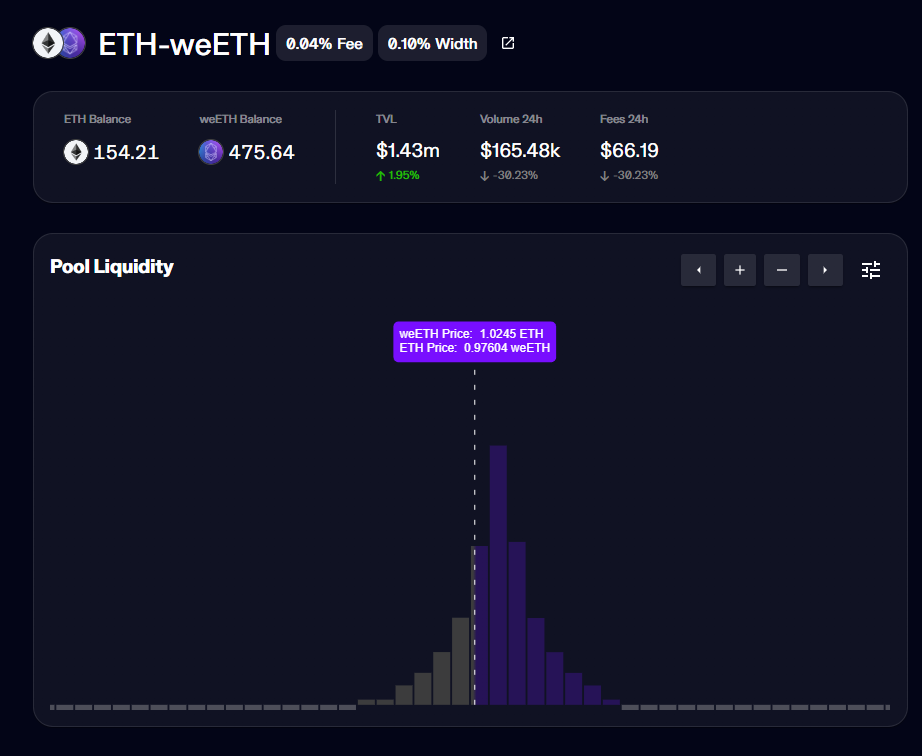

La pool ETH/sprMAV possède 9 ticks à 10% de width, donc la pool peut contenir 90% de variance de prix

Il doit y avoir suffisamment de ticks pour le suivi du prix soit efficace, mais pas trop de ticks non plus car chaque tick a des coûts de gas associés : trop de ticks signifie beaucoup de dépenses pour entrer et sortir en tant que LP

La largeur optimale découle du type de tokens qui compose la paire, et de la zone de prix à couvrir sur 8-10 ticks :

- LSD (stETH, rETH) & gros stablecoins (USDC, USDT) : 0.10% width

- Petits stablecoins (GHO, DYAD) : 0.20% width

- Paires volatiles (ETH/MAV) : 10-25% width

Modes (25:00)

Après avoir choisi les frais et la largeur (width), ils doivent être cohérents entre le pool statique et les pools dynamiques

- Static : On place notre tick sur un intervalle précis et il y reste. Le mode statique est lui-même décliné en plusieurs formes (exponential, flat, single bin)

- Left : on choisit ce mode pour réajuster le tick lorsque le prix de l'actif à gauche de la paire augmente par rapport à l'autre (ETH/LUSD)

- Right : on choisit ce mode pour réajuster le tick lorsque le prix de l'actif à droite de la paire augmente par rapport à l'autre (ETH/LUSD)

- Both : le mode left et right permettent d'ajuster la liquidité quand le prix va dans un sens, mais pas dans un autre. Le mode both permet d'aller dans les deux directions

D'une manière ou d'une autre, il faut toujours une pool statique. Quand on ne sait pas ce qu'on fait, le mieux est d'adopter une structure "flat", où la liquidité est répartie de façon uniforme.

Dans les modes dynamiques, le prix évolue mais à aucun moment les actifs sont échangés. Ces modes ont plusieurs avantages :

- C'est beaucoup plus difficile de manipuler le prix

- Ca nous évite de faire confiance à des gestionnaires de liquidité (surtout quand on voit ce qui se passe avec Gamma)

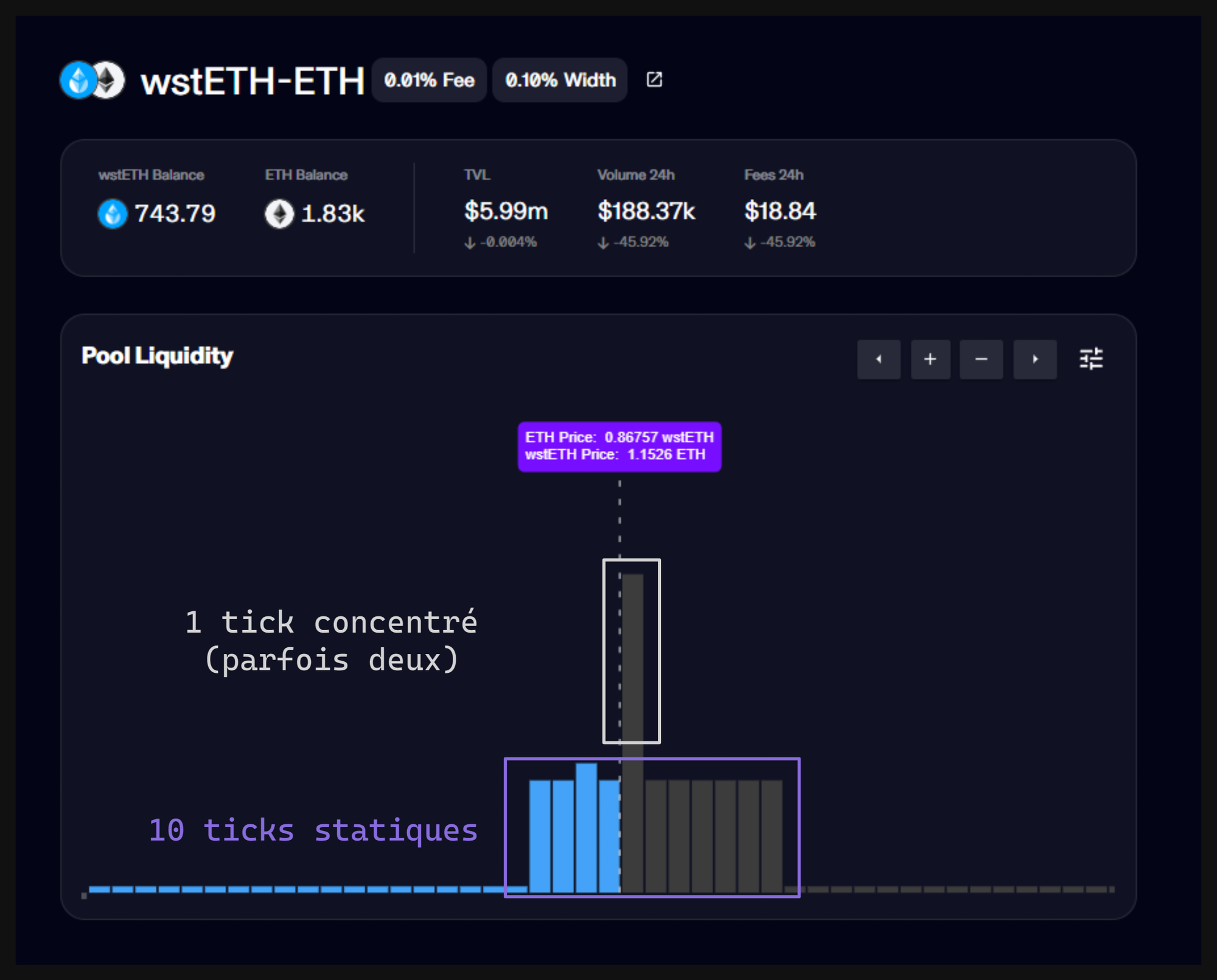

Pour la pool wstETH/ETH, on pourrait adopter un mode left pour suivre l'évolution du prix d'échange

Le mode both est la plus utilisé car il suit le prix dans les deux sens (peut-être parce que les LPs ont peur de se tromper)

Façonnage de liquidité ou "Liquidity Shaping"

La solution de base (32:15)

La structure va surtout dépendre des paires sur lesquelles ont va déposer nos liquidités. mais en général, on trouve plusieurs points communs :

- 1 Pool statique distribuée sur environ 10 ticks. Ca nous donne une bonne base pour donner le prix. C'est un modèle qui marche à peu près partout (Exemple : wstETH/ETH)

- 1 Pool left/right/both qui concentre la liquidité sur 1-2 ticks.

Même si ce n'est pas la structure la plus optimisée, elle est robuste et plus efficace que Curve et Balancer qui sont plats

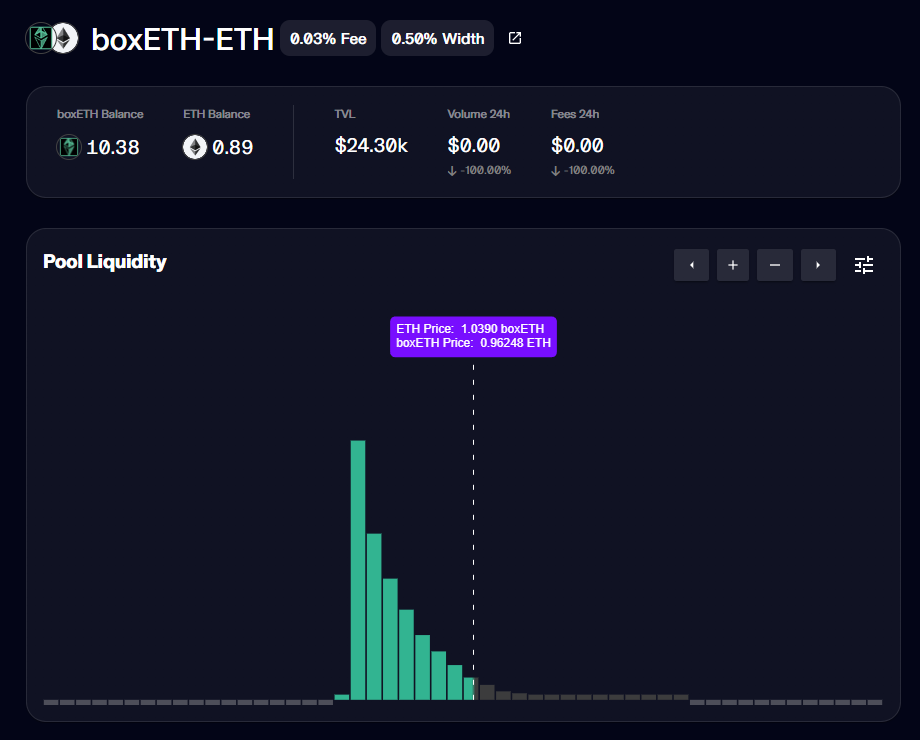

Les actifs peggés (Stablecoins, liquid wrappers...) (36:15)

Pour les actifs avec écart au peg (stables, liquid wrappers), on peut optimiser le pool statique de cette façon :

Sur la paire boxETH/ETH, on fait un mur d'achat de plus en plus grand au fur et à mesure que les utilisateurs achètent du boxETH

À l'inverse, sur la paire MAV/sprMAV, on fait un mur de vente de plus en plus grand au fur et à mesure que les utilisateurs vendent leurs MAV

On peut aussi faire un mur dans les 2 directions pour maximiser le volume au prix actuel.

Cette structure est adaptée pour des tokens qui évoluent dans une fourchette de prix, donc pour les paires volatil/stable (ETH/USDC) et les paires volatil/volatil (ETH/WBTC)

En dehors de ces cas particulier, la structure statique plate + mode dynamique reste optimale. Il est nécessaire de faire une analyse au cas par cas en fonction des tokens, et réaliser des essais

Les Boosted Positions

Comment ça marche (44:00)

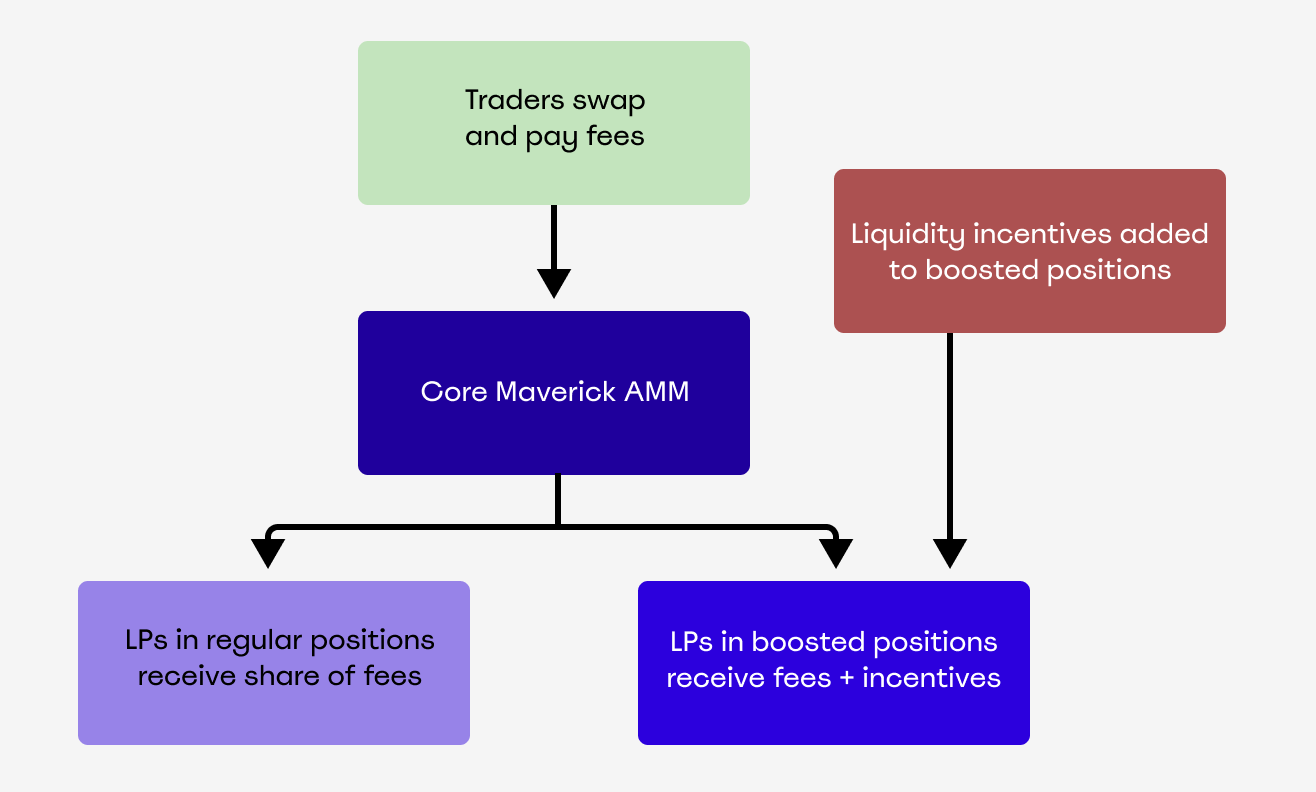

Maverick propose un système de "Boosted Positions" : les projets donnent des incentives à déposer des liquidités sur des intervalles de prix précis d'une pool, et les LPs obtiennent plus de rendements lorsqu'ils jouent le jeu

Comment incentiver ? (45:00)

- Créer une boosted position sur une pool (exemple : ETH/MAV)

- Choisir le montant journalier des incentives et la durée d'incentives

La distribution qu'on va réaliser est déterminante, car c'est celle qui sera proposée aux LPs et ne sont pas révocables une fois postées

Exemple d'erreur courante : ETH/weETH, la période d'incentive a été fixée à 30 jours, et l'équipe se retrouve bloquée avec une pool à distribution exponentielle sans pool dynamique

Il y a eu une opportunité manquée d'optimiser la liquidité et le partage des incentives

Conseils de Brice :

- Fixer une courte période d'incentive (3-7 jours) pour tester, puis rallonger la durée

- Créer des boosted pools le dimanche pour limiter les frais de gas

Programme de matching (49:45)

Pour les projets qui font des boosted positions pour la première fois, il est possible de doubler les incentives dans le token de leur choix jusqu'à 5000$.

Mais ce n'est pas recommandé pour les débutants. Il faut d'abord tester sans matching, puis ensuite prendre contact avec l'équipe de Maverick pour bénéficier de ce programme

Booster les pools statiques (51:20)

C'est plus rassurant pour les projets de créer des Boosted Positions sur des pools statiques. Les pools statiques sont prévisibles, alors que les pools dynamiques (left/right/both) le sont beaucoup moins

Lido va préférer les pools statiques : Admettons que Lido ait 400 stETH et 500 ETH qui traînent quelque part. Ils pourraient fournir des liquidités sur la pool wstETH/ETH pour récupérer les yields + l'allocation en MAV

Les pools dynamiques seront surtout utilisés par les degens sur des paires volatil/volatil car ils s'en fichent du mode de fonctionnement, ils veulent juste le yield.

Mais il faut voir à plus long terme les résultats des incentives pour définir quels sont les bénéfices et les risques respectifs des pools statiques et dynamiques.

Attirer des fournisseurs de liquidité (55:00)

Il doit y avoir des efforts d'évangélisation provenant du projet pour attirer des liquidités :

- Initier sa communauté existante à Maverick (Brice est ouvert pour préparer un pitch à un projet/DAO sur l'adoption de Maverick)

- Annoncer l'opportunité directement à ses utilisateurs

- Présenter une stratégie via une proposition de gouvernance (même s'il n'y a pas encore d'exemple concret d'adoption par une DAO)

Bien sûr, il y a des degens qui s'intéressent naturellement aux projets qui proposent des Boosted Positions

Cela dit, même si les degens sont des bons clients, les meilleurs clients d'un projet sont les membres de leur communauté

Questions

Le wstETH prend continuellement en valeur avec les revenus du staking. Du coup, si on pose dans la pool, perd-on forcément ? (57:30)

Sur Maverick, la pool peut être configurée en mode "left" uniquement, pour suivre l'appréciation du wstETH.

Cela permet de reconcentrer la liquidité du côté du wstETH quand son prix augmente, donc les LPs peuvent suivre majoritairement l'appréciation du wstETH.

Forcément, il peut y avoir de l'impermanent loss si ETH varie beaucoup, mais le mode "left" réduit les pertes liées à l'appréciation naturelle du wstETH.

Pourquoi les frais "récoltés" peuvent bouger parfois à la baisse ? (58:30)

Les frais affichés ne prennent en compte que les ticks actifs. Donc si on retire des ticks qui collectaient des frais sur une de nos positions, le montant total de frais perçus qui est affiché va baisser.

Peut-on gagner plus en both que les autre modes malgré l'impermanent loss ? (59:30)

Tout dépend des conditions spécifiques : volume traité, incentives, amplitude des mouvements de prix, etc.

Le mode both peut traiter plus de volumes (donc générer plus de revenus), mais on prend plus de risques avec l'impermanent loss

Le mode static a un rendement moindre pour un risque moindre, et le mode both a un rendement supérieur pour un risque supérieur.