Live Rollup : TokenBrice 03/05/2023

Source : https://www.youtube.com/watch?v=gvVVshJ0yK4

Maverick résumé en 1 minute

Maverick est le descendant spirituel d’UniV3 et de CurveV2

- C'est une plateforme d'échange décentralisée avec une structure de liquidité semblable à UniswapV3, mais en beaucoup plus customisable et modulaire sur la répartition de la liquidité et les fees

- Simplicité de management digne de Curve, puisque la liquidité peut être réajustée de façon autonome

- Possibilité d'être sur des stratégies de liquidité passives (même en étant concentrée) sans passer par des services externes comme Arrakis ou Gelato

Pourquoi Maverick est intéressant

Innovations dans la structure et l'incentivisation de la liquidité

Lorsqu'on parle d'innovation dans les plateformes d'échange décentralisées, l'innovation peut se produire dans deux domaines : La structure de liquidité (x*y=k, stableswap...) et/ou l'incentivisation de la liquidité (frais d'échange, VeToken, Ve(3,3)...)

Il peut aussi arriver que les deux innovations arrivent en même temps. Selon Brice, c'est arrivé 4 fois dans toute l'histoire de la DeFi :

- Uniswap v2, avec l'introduction de x*y=k pour n'importe quel token ERC-20 et l'incentivisation via les 0.3% de frais pour tous les swaps

- Curve v1, avec le Stableswap et du premier VeToken avec le CRV

- Uniswap V3, avec la liquidité concentrée et plusieurs choix pour les frais d'échange

- Maverick, qui a proposé les deux innovations en deux temps

Maverick a lancé son innovation dans la structure de liquidité lors de son lancement le 8 mars, et vient de lancer son innovation dans l'incentivisation de la liquidité depuis le 2 mai avec les "boosted positions"

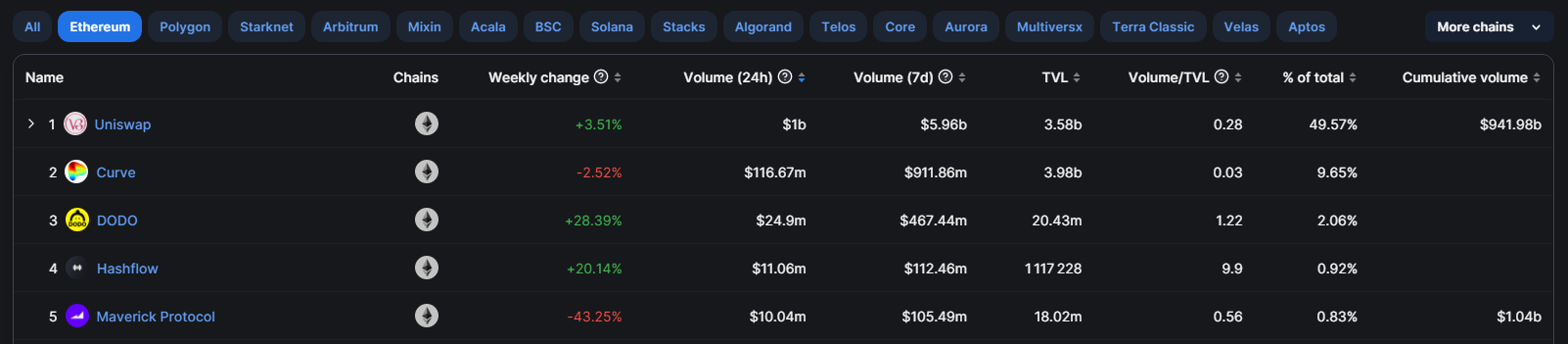

État des lieux 45 jours après le lancement

- Maverick est disponible depuis 45 jours sur Ethereum, et depuis 8 jours sur zkSync Era

- Avec $18 millions de dollars de TVL, plus d'un milliard de dollars ont déjà été échangés

- Maverick est déjà dans le Top 5 des AMM avec seulement $18 millions de TVL

- Certaines paires présentent des performances considérablement supérieures aux paires des protocoles concurrents, sans incitation extérieure (on reviendra plus tard sur les paires concernées)

Pour Brice, Maverick suit une roadmap en 4 étapes pour monter en puissance. Avec le lancement des reward contracts, nous ne sommes à qu'à la deuxième étape. Les étapes suivantes seront naturellement le déploiement sur d'autres réseaux, et le lancement du token natif du protocole

Un apport de liquidité est un pari

Lorsqu'on apporte de la liquidité sur une plateforme d'échange, on doit choisir deux tokens qu'on va laisser sur une pool de liquidité pour un certain temps. En tant que fournisseur de liquidités, notre choix de tokens va dépendre principalement de deux facteurs :

- Le volume d'échange. Plus la pool de liquidité concernée est utilisée, plus les frais prélevés sont importants

- Les perspectives de prix. On veut choisir des tokens en adéquation avec nos thèses d'investissement

Depuis Uniswap V2, ces perspectives de prix ont été délaissées puisque la meilleure façon de gagner en tant que fournisseur de liquidité était de participer sur des paires avec des volumes élevés qui conservait son ratio d'échange. Les scénarios idéaux seraient que les tokens gardent les mêmes prix ou qu'ils augmentent en proportion du ratio

Maverick a introduit le concept de "distribution dynamique" de la liquidité, où il est possible d'ajuster la liquidité en fonction de l'évolution des prix des actifs. Autrement dit, Maverick nous permet d'adapter notre distribution de la liquidité en fonction de nos thèses d'investissement, ce qui est une vraie innovation puisque ce n'était pas possible auparavant avec Uniswap et Curve.

Stratégies de liquidité

Il y a 4 modes d'ajustement de la liquidité sur Maverick :

- Static : On place notre tick sur un intervalle précis et il y reste. Le mode statique est lui-même décliné en plusieurs formes (exponential, flat, single bin)

- Left : on choisit ce mode pour réajuster le tick lorsque le prix de l'actif à gauche de la paire augmente par rapport à l'autre (ETH/LUSD)

- Right : on choisit ce mode pour réajuster le tick lorsque le prix de l'actif à droite de la paire augmente par rapport à l'autre (ETH/LUSD)

- Both : le mode left et right permettent d'ajuster la liquidité quand le prix va dans un sens, mais pas dans un autre. Le mode both permet d'aller dans les deux directions

Chaque stratégie est plus ou moins associée à la nature des paires sur lesquelles on apporte nos liquidités.

Mitigation des ajustements

Pour qu'un tick puisse suivre le prix, il doit vendre les actifs au moins cher (ou les racheter au plus cher) à chaque ajustement.

On pourrait donc penser qu'un mode Both se ferait très facilement rekt en manipulant le prix de façon à forcer les ajustements. Mais ce risque est mitigé par un TWAP fixé à 3 heures

Pour manipuler un TWAP fixé à 3 heures, il faudrait manipuler le prix d'une pool pendant 3 heures, ce qui revient très cher à l'attaquant.

Avoir une période élevée pour le TWAP permet de limiter les attaques, mais le fournisseur de liquidité a besoin d'ajuster le prix le plus tôt possible pour continuer d'obtenir de frais => Il y a un équilibre à trouver

⚠ Un TWAP protège des manipulations de prix, mais ne peux pas protéger d'une mauvaise stratégie de liquidité

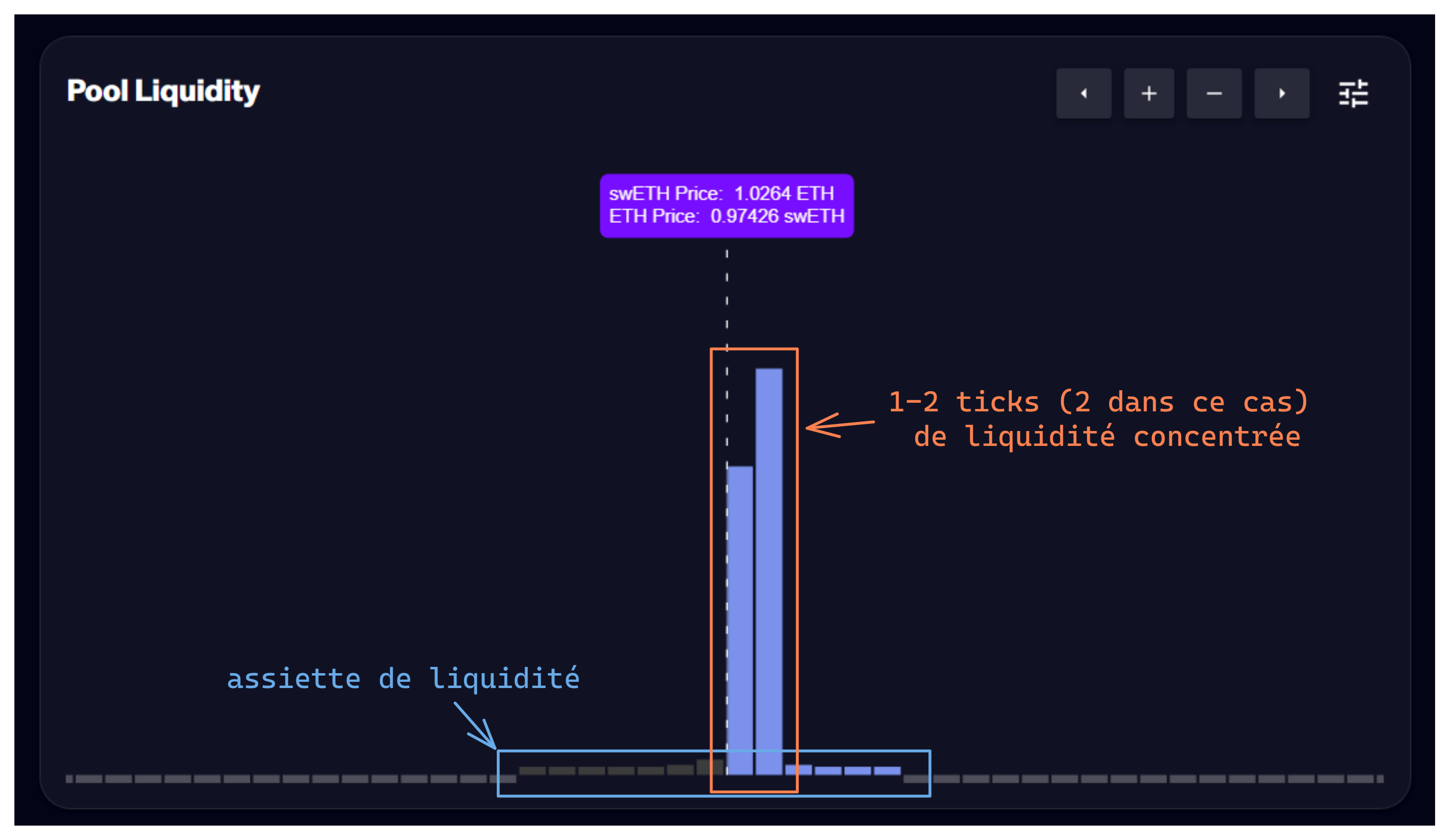

La structure type de liquidité sur Maverick

Sur chaque pool, on peut constater qu'il y a une "assiette" (ou "baseline") de liquidité peu concentrée mais large + un ou deux ticks avec une liquidité très concentrée

L'assiette de liquidité est obligatoire pour pouvoir faire de la liquidité concentrée, sinon notre intervalle de prix sera ajusté n'importe comment

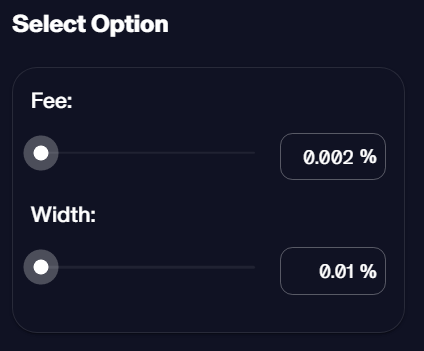

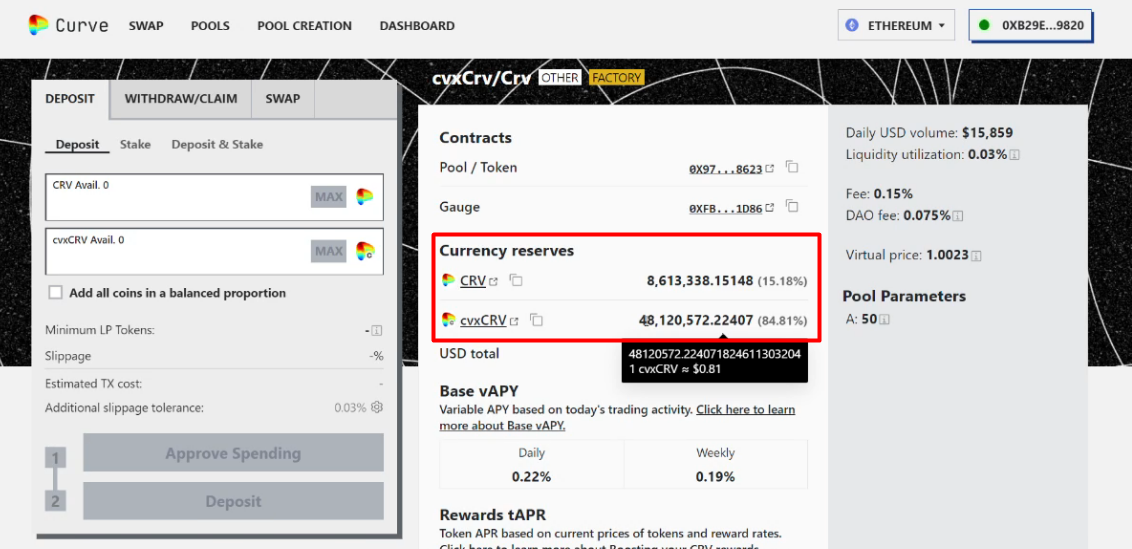

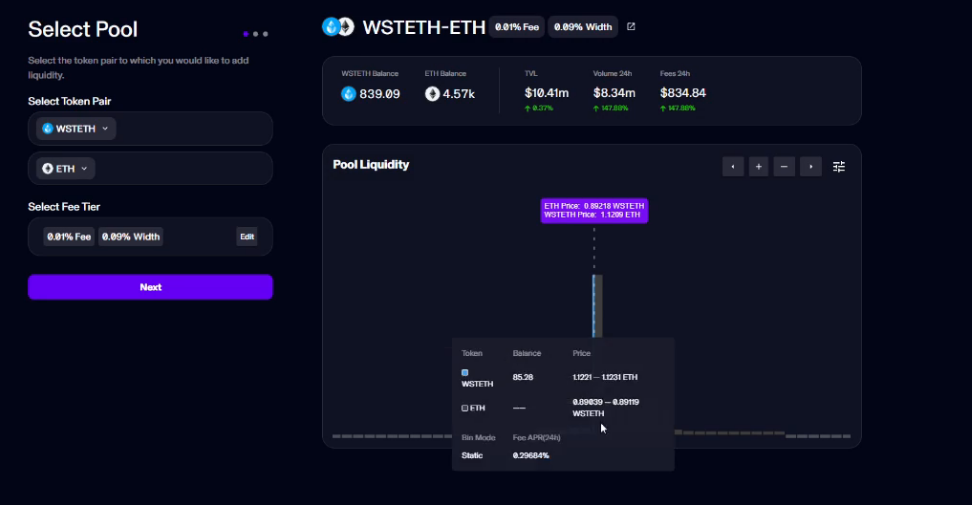

La customisation des frais

- Fee : Pourcentage de frais prélevé sur chaque échange réalisé sur une pool de liquidité

- Width : Pourcentage de largeur de l'intervalle de prix sur lequel les liquidités sont déployées. Plus le width est petit, plus les liquidités sont concentrées

Seul inconvénient : s'il n'existe pas déjà une pool qui propose les fees et la largeur qu'on souhaite, il faut déployer sa pool de liquidité soi-même, et ça coûte énormément de gas.

Maverick x agrégateurs de DEX

Les agrégateurs de DEX sont des outils très utiles pour apporter de l'exposition à un DEX, et Maverick a basé sa stratégie sur cet état de fait :

Les agrégateurs de DEX choisissent celui qui propose le meilleur prix d'échange. Autrement dit, à liquidité égale, c'est le DEX qui propose les frais le plus bas qui l'emporte.

Les utilisateurs de Maverick ont donc créés des paires à gros volumes avec des fees inférieurs, pour que le protocole soit utilisé par les agrégateurs et qu'il profite de l'exposition apportée par les agrégateurs.

Les pièges à éviter

Utiliser le mode both n'est pas toujours une bonne idée

Comme dit plus haut, à chaque fois que l'intervalle de liquidité bouge, on doit racheter des tokens en notre défaveur. D'une certaine façon, l'ajustement implique des Impermanent Loss qu'on est obligés d'encaisser => Plus le tick est réajusté souvent, plus notre position accumule de pertes.

Il y a toujours un syndrôme de l'objet brillant quand des nouveaux outils arrivent : ils nous donnent la possibilité de faire un suivi permanent du prix avec une liquidité très concentrée donc on est tenté de le faire, mais on ne prend pas forcément conscience des risques encourus.

Rémi a exploité les stratégies dynamiques pendant un moment, pour au final revenir au mode statique.

Top bin =/= notre bin

Les rendements affichés ne concernent que la stratégie de liquidité la plus rentable sur les 24 dernières heures.

Avoir une stratégie de liquidité avec une rentabilité constante au cours du temps est beaucoup plus complexe que de copier la stratégie du voisin (à moins qu'on ait des solutions pour déterminer les stratégies à l'instar de revert.finance)

Le choix des frais est un dilemme

En tant que fournisseur de liquidité, il est impératif d'adapter les frais d'échange en fonction de la paire à laquelle on souhaite contribuer :

- Les pools avec des frais très faibles attirent beaucoup de volumes, mais deviennent la cible prioritaire des bots d'arbitrage

- Les pools avec des frais très élevés réalisent du volume lors des périodes à forte volatilité, mais ne sont pas utilisées en période normale car les frais sont trop dissuasifs

Le pourcentage de frais va surtout dépendre de la volatilité des deux actifs contenus dans la paire. Sur Maverick, les frais des paires contenant 2 tokens stables (ou corrélés) sont à 0.01%

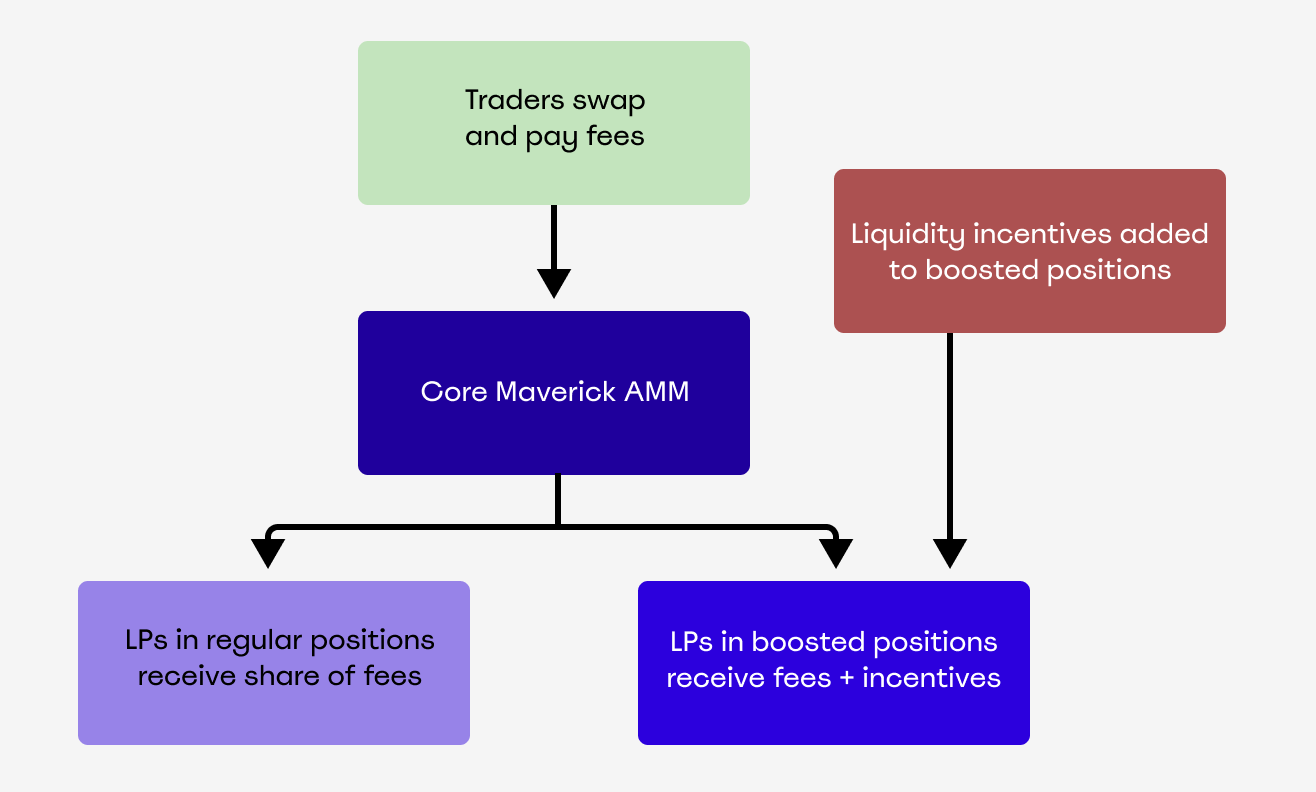

Boosted positions

Contexte

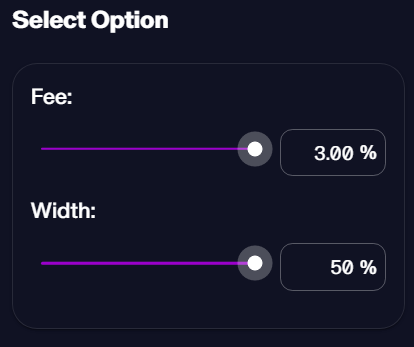

Dans les DEXs, il peut arriver que la distribution de la liquidité ne soit pas optimale. Le meilleur exemple pour illustrer le problème est la pool cvxCRV/CRV sur Curve :

La structure de liquidité de Curve fait que lorsque le ratio d'échange se trouve entre 0.99 et 1.01, les échanges sont efficaces. Mais ici, la pool est complètement déséquilibrée avec 40 millions de cvxCRV en excès

Ces 40 millions de cvxCRV en excès pénalisent le DEX car sa structure de liquidité n'est pas adaptée pour ça, et pénalisent aussi les fournisseurs de liquidité puisque la majorité des rewards reveinnent à ces cvxCRV en excès.

En résumé, c'est une pool qui nécessite énormément de tokens pour un volume inexistant et une paire d'échange depeg. Une solution efficace à ce problème est de payer les utilisateurs pour rétablir le peg

Quand on propose une rémunération pour les fournisseurs de liquidités, le problème est vite résolu. Mais Curve ne peut pas faire ça puisqu'il ne gère les rewards qu'au niveau de la pool en général, et non au niveau du prix

Ce que propose Maverick

Maverick propose un système de "Boosted Positions" : les fournisseurs de liquidité obtiennent plus de rendements lorsqu'ils déposent ces dernières sont des intervalles de prix précis.

Le but à long terme est que n'importe qui puisse inciter à fournir des liquidités à une pool selon n'importe quelle stratégie avec le budget qu'il souhaite.

Les cas d'utilisation des boosted positions sont multiples :

- Lancement d'un token

- Stratégie marketing (mise en avant sur des agrégateurs de DEX)

- Rétablissement du peg

- Mur de liquidité à l'achat ou à la vente

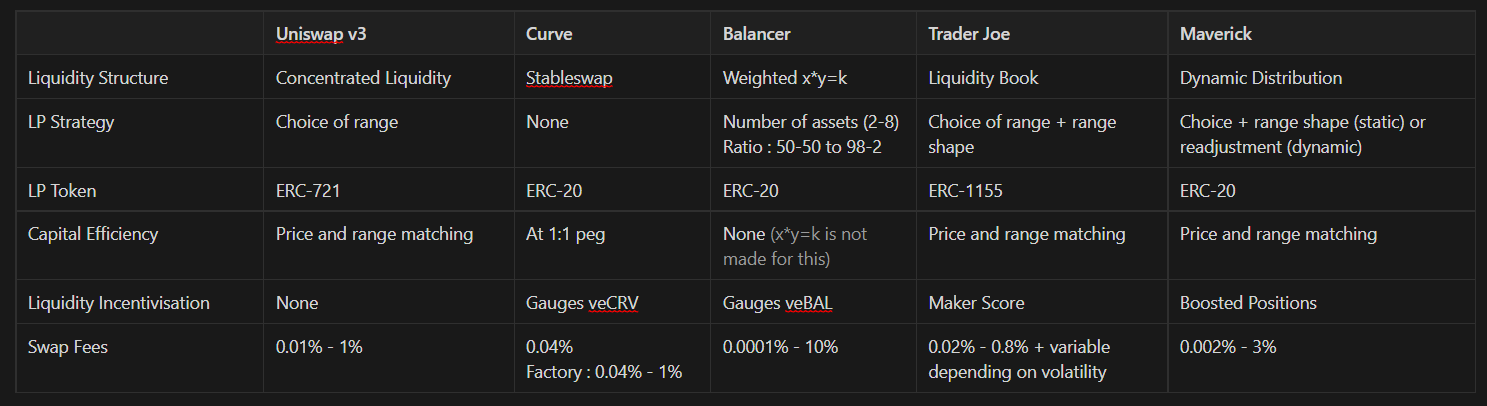

Comparaison avec les autres AMM

Modèles d'AMM

Uniswap (v2) a commencé avec une formule intéressante, mais la structure de liquidité n'était pas efficace

Ces trois dernières années, il y a eu des recherches et des essais pour distribuer la liquidité de façon à ce que les traders aient le plus de liquidités possibles et que la fournisseurs de liquidité gagnent le plus possible :

Il y a des dizaines de structures de liquidité différentes qui existent, mais on prend les 5 protocoles les plus utilisés pour rester succinct

Uniswap v3 reste globalement le patron avec un ratio volume/TVL à 0.28, mais les rendements obtenus ne sont pas composables ni customisables.

Maverick a dit : "on n'a pas la structure de liquidité parfaite, mais on a les outils pour la customiser comme on la voudrait"

L'adéquation produit-marché de Maverick

Les LSD

Pour la paire WSTETH/ETH, on est sur un taux d'utilisation journalier (volume journalier/TVL) supérieur à 100%. C'est comme si la totalité des WSTETH et des ETH déposés changeaient de main une fois par jour

- Curve a au moins 1000 fois la TVL dans cette pool que Maverick, et pourtant Curve réalise moins de volume

- Balancer a 20 fois plus de TVL que Maverick, mais Balancer ne réalise qu'une fraction du volume de Maverick

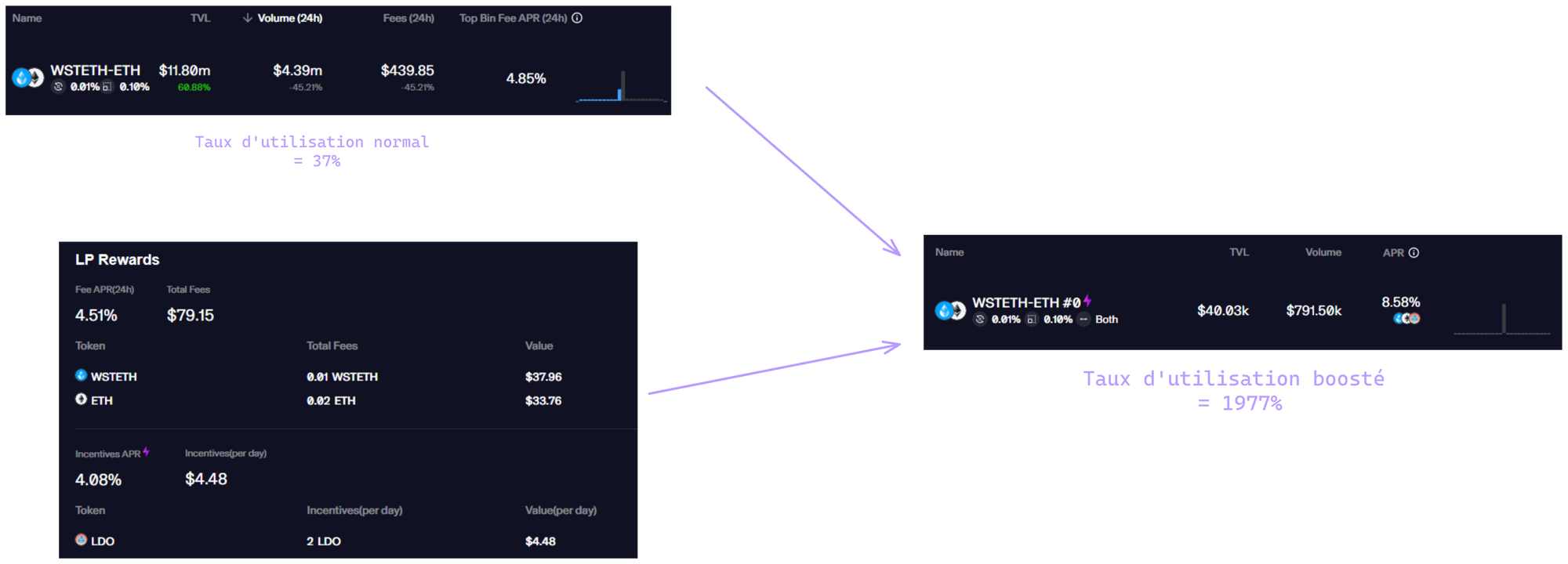

Maverick est censé être l'outsider en terme de liquidité disponible, et pourtant il affiche des performances jamais vues jusqu'à maintenant en DeFi, au point d'éclipser totalement ses concurrents. Sans parler des Boosted Positions qui augmentent les taux d'utilisation encore davantage :

Dans cet exemple, on propose de rémunérer les fournisseurs de WSTETH/ETH en tokens LDO sur un tick situé entre 1.123 et 1.124 ETH. Avec 4.5$ d'incentives/jour, on a un taux d'utilisation de 1977%.

😈La position boostée génère 80$ de fees/jour pour 4.5$/jour d'incentives en LDO. Il suffit que Lido contrôle plus de 5.6% des liquidités dans la pool pour être carrément rémunéré à booster

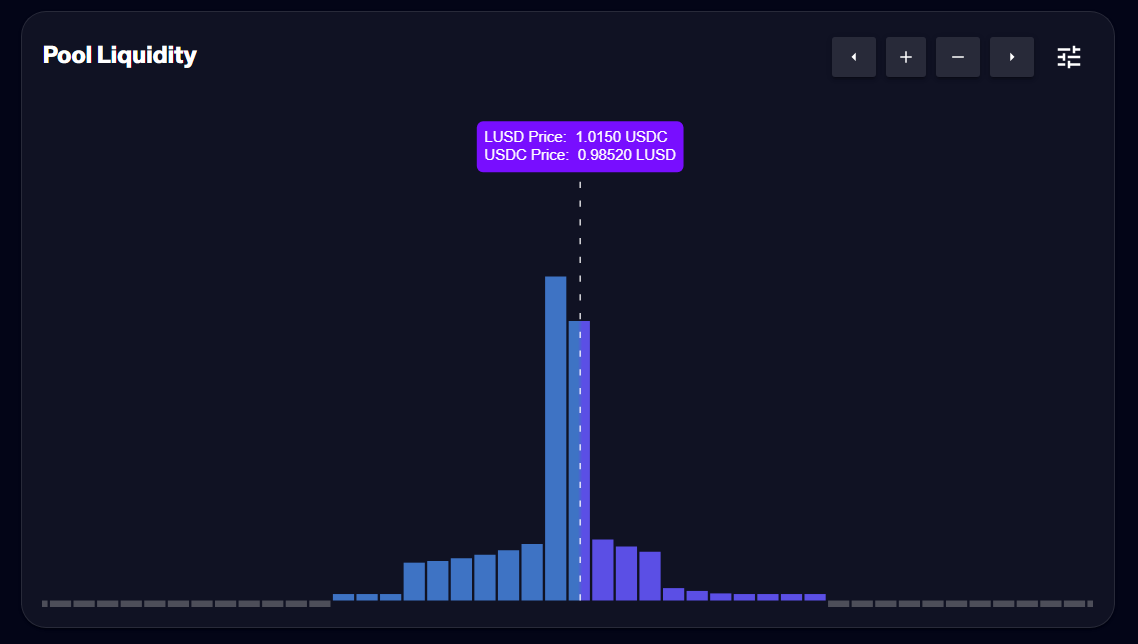

Les "loosely pegged tokens" (LUSD 👀)

On parle de "Loosely pegged token" lorsqu'un token connait une fluctuation dans une certaine zone par rapport à un peg. Le LUSD correspond bien à la définition puisque son prix se trouve généralement entre 1$ et 1.10$

On peut avoir une structure de liquidité beaucoup plus adaptée au LUSD sur Maverick, avec une base de liquidité plus homogène qui est calquée sur la zone de fluctuation du token.

Les protocoles "Maverick-native"

Chicken Bonds x Maverick

Pour la liquidité du bToken (bLUSD), au lieu d'envoyer les rewards vers Curve, on aurait envoyé les rewards vers 2 Boosted Positions sur Maverick :

- 1.13-1.22 LUSD pour base large

- Le tick concentré

On peut aussi tester avec des pools de bLUSD pour savoir quelles sont leurs performances. Brice a l'intuition que la liquidité serait 4000 à 20 000 plus efficace que celle de Curve

Et le Permanent Bucket ?

Le fonctionnement du Permanent Bucket est similaire à un Algorithmic Market Operations (AMO), où les LUSD qui s'y trouvent peuvent être envoyés soit sur la Stability Pool en cas de besoin de liquidité, soit vers la pool Curve LUSD/3CRV pour avoir du rendement

Mais en terme d'efficacité on pourrait faire beaucoup mieux, comme un single bin massif ETH/LUSD sur Maverick

⚠ Chicken Bonds est un protocole immutable. Si on veut faire des Chicken Bonds adaptés pour Maverick, il faudrait refaire le protocole

Gestionnaire de liquidité

Les DEXs tels que UniswapV3 ne permettent pas de gérer ses liquidités de façon passive. Pour pallier à ce problème, on a créé des "gestionnaires de liquidités" qui nous proposent de déléguer nos liquidités pour choisir des stratégies de liquidité à notre place.

Mais il faut aussi prendre en compte les dépendances de ces gestionnaires. Par exemple, Arrakis a un contrôle complet sur les stratégies de liquidité (le fonctionnement est semblable à Yearn). Tout dépend si on accepte ces risques pour plus d'efficacité ou non

Il ne serait pas étonnant que Maverick ait sa propre déclinaison, même si le protocole possède déjà un degré de customisation élevé

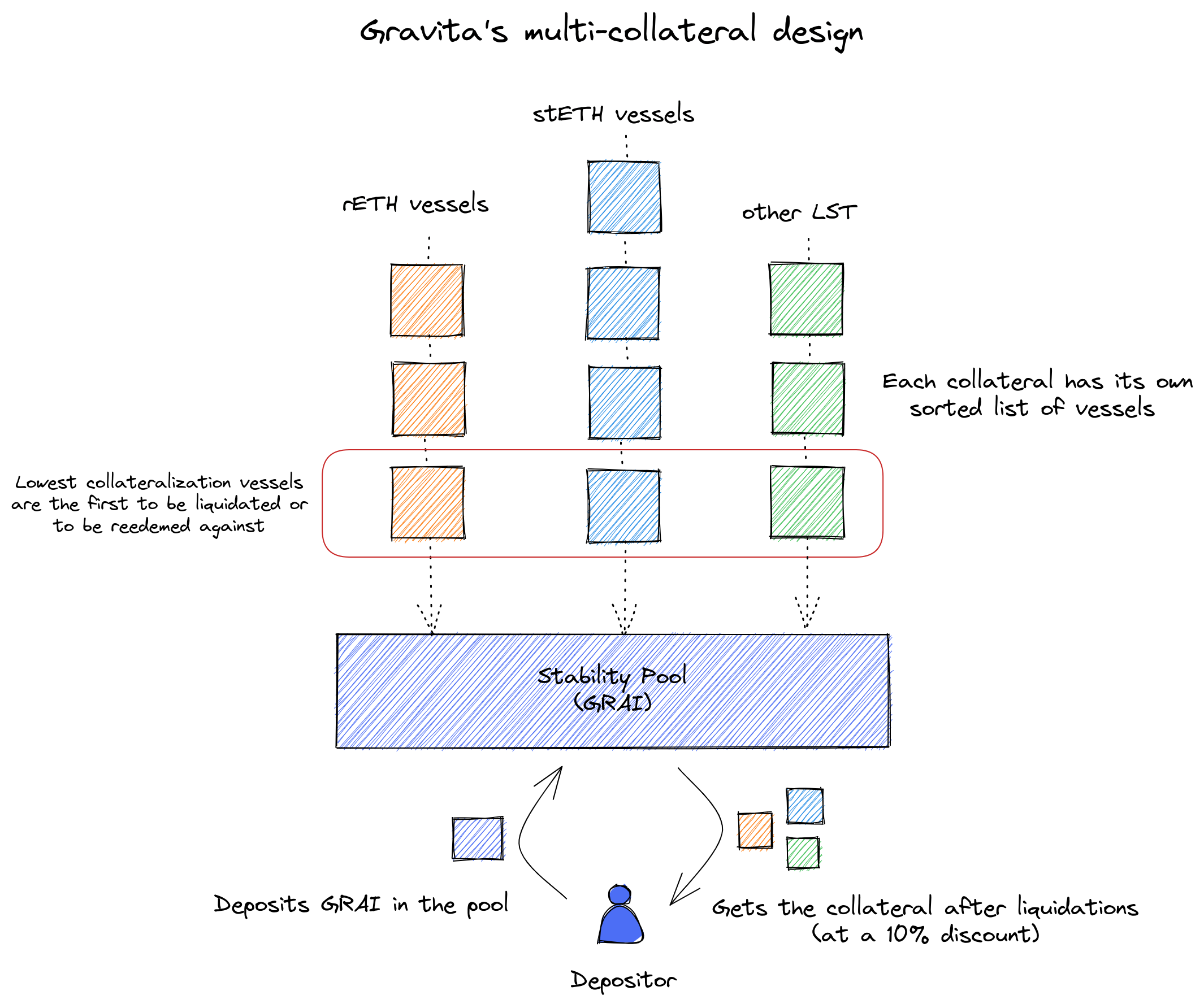

Gravita

Gravita est un fork de Liquity, mais qui permet aux utilisateurs de déposer de tokens à rendement en collatéral, tels que des LSD ou les bLUSD.

D'après Brice, on serait sur une combinaison d'un Price Stability Module et d'un Algorithmic Market Operations. Pour l'instant le concept est théorique, mais Gravita semble adopter cette démarche

Gravita peut devenir "Maverick-native" dans le sens où son Price Stability Module peut décider des stratégies de liquidité sur Maverick tout seul, sans que les utilisateurs finaux n'aient besoin de faire quoi que ce soit.

⚠ Le 100% décentralisé n'existe pas

Quand on cherche à automiser des protocoles, on fait souvent face à des murs car il y a beaucoup d'obstacles à créer une décentralisation qui fonctionne

Pour Brice, c'est surtout la manière de faire son protocole et les modalités qui comptent. En sachant qu'un peu de bonne foi serait le bienvenu :

- Mettre un texte en gras sur le site disant que les paramètres peuvent changer

- Une semaine de timelock avant le changement

- Utilisation d'EPNS pour envoyer un message aux wallets concernés

Rien que ces initiatives peuvent prévenir pas mal de soucis, car on n'a pas tous le temps de suivre les 3 mages noirs en slip qui décident de comment le protocole fonctionne

Pour Laurent, il faut aussi voir s'il y a une valeur ajoutée à conserver un humain derrière l'automatisation d'un protocole. C'est comme ça que les choses se passent dans beaucoup de DAOs, mais ça ne veut pas dire pour autant que c'est la meilleure façon de faire

En vrac

L'inquiétude de Brice concernant Curve

Mise en contexte

- Sur Curve, seuls 50% des frais prélevés sont redistribués aux fournisseurs de liquidité. Les 50% restants sont distribués aux veCRV en circulation

- Le veCRV donne un pouvoir de vote dans la gouvernance, mais aussi sur les gauges (des votes hebdomadaires pour répartir l'émission de nouveaux CRV sur différentes pools pour diriger les liquidités)

- Les fournisseurs de liquidité obtiennent jusqu’à 2.5 fois plus de rendements en CRV sur les gauges

- 49% des veCRV en circulation sont détenus par Convex

Le veCRV permet à la fois de contrôler la gouvernance et d'avoir une imprimante à fric à disposition, et c'est justement le problème.

Maintenant que les principaux acteurs de la gouvernance ont pris le contrôle, ils essaient d'extraire un maximum de pognon du protocole, quitte à compromettre l'expérience utilisateur

Les incentives sont orientées vers des paires inutiles et non vers des paires qui font du volume. C'est comme un état qui imprime sa monnaie pour que ses milliardaires passent de bonnes vacances, pendant que le reste de la population se demande comment elle va s'en sortir l'année prochaine

Ca fait un an que ça dure, et la situation ne semble pas s'améliorer. Mais il faut voir comment le protocole va s'en sortir avec le crvUSD

Marketing > Développement

La capacité à expliquer clairement ce qu'on fait est probablement plus importante que l'intelligence du développement. C'est très cool d'avoir des idées de génie, mais si on n'est pas capable de les expliquer, personne n'aura envie d'utiliser notre protocole

LSD ou LST ?

Question existentielle : faut-il dire LSD ou LST pour le staking liquide ?

😇 C’est plus correct de dire “Token liquide de staking” sur le plan technique

😇 Parler de dérivés (liquid staking derivatives) est une mauvaise idée quand on voit la SEC taper sur tout le monde

😈 Une finance vraiment décentralisée ne nous empêchera pas de créer les dérivés qu’on veut avec l’appellation qu’on veut

😈 Le second degré a toujours été la marque de fabrique de la DeFi. Une finance avec des rendements à 3 chiffres/an est déjà sous LSD

=> On parle de LSD entre builders, et de LST devant les régulateurs

Ratio Volume/TVL

On peut aussi définir ce ratio comme l'efficacité du capital. En général, le ratio d'un DEX activement utilisé est de 0.03.

On se rend compte via cette métrique que Maverick est plus efficace qu'Uniswap, qui est lui-même plus efficace que Curve ou Balancer.

Un DEX ayant un ratio supérieur à celui d'Uniswap peut être intéressant à étudier (Integral, Zyberswap...), mais un ratio à 0.03-0.04 n'est pas à négliger pour autant : Camelot et Ramses affichent un même ratio que Balancer, et Balancer a un modèle réussi du point de vue tech

Il faut tout de même consulter les stats régulièrement et non les considérer comme acquises

Wen token ?

C'est prévu sur la roadmap que Maverick va avoir un token, mais on ne sait pas s'il y aura un airdrop pour les utilisateurs réguliers

De façon générale, utiliser un protocole juste pour farmer un airdrop n'a plus de sens aujourd'hui. Il faut plutôt utiliser les protocoles parce que c'est utile pour nous

Les utilisateurs qui voient une vraie utilité dans un protocole sont les mieux placés pour être authentiques et réguliers, et par conséquent les plus susceptibles d'être récompensées par les équipes de développement car c'est cette catégorie d'utilisateurs qu'elles recherchent