Live Rollup : Journal du Coin 23/02/2023

Source : https://www.youtube.com/watch?v=hJnV2anvLcQ

Paul Frambot, CEO de Morpho

A découvert la blockchain en 2016 par intérêt scientifique. Au cours de 2 années de prépa scientifique, il a réalise un mémoire sur IOTA et la crypto en général. Après la prépa, il intègre Télécom Paris

En parallèle des études, il cherche à prendre le plus de cours possible consacrés à la blockchain dans Paris (environ une dizaine de cours dans différentes écoles au compteur)

Pendant le Covid, la stratégie de Paul pour accumuler des connaissances sur la blockchain était de contacter les profs pour obtenir le lien Zoom et participer au cours. (La majorité des étudiants français cherchent à sécher les cours, et pendant ce temps Paul cherche à participer aux cours des autres écoles)

En pratique, les profs d'études supérieures sont rarement contre un étudiant volontaire de plus dans leur cours. Ca peut arriver que des profs refusent, mais ça ne coûte rien d'essayer

Les cours qu'il préfère :

- Les cours du soir sur la DeFi du CNAM (avec Vincent Danos)

- Ingénierie derrière la blockchain de Polytechnique (de Bitcoin au Zero Knowledge)

L'idée de Morpho

Paul se renseignait avant tout sur le fonctionnement des protocoles, et commence à discuter avec les profs, en particulier Vincent Danos avec qui il commencera à faire des recherches pour résoudre certains problèmes sur la DeFi

Après 6 mois de recherche, deux idées ont émergées :

- Mangrove, un DEX sous forme de carnet d'ordres qui cherche à optimiser la liquidité dans la DeFi qui a été reprise par Vincent

- Morpho, qui a été reprise par Paul

Présentation de Morpho

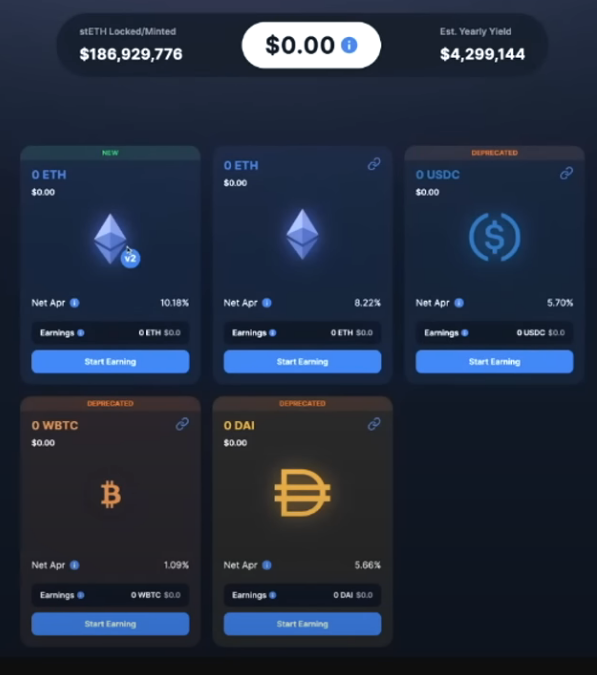

Le but est d’avoir plus de rendements quand on dépose des liquidités, et payer moins d’intérêts quand on emprunte

La fondation Morpho Labs a été créée il y a un an et demi et le protocole a été déployé depuis 6 mois

Actuellement le 3ème plus gros protocole de lending sur Ethereum et le 5ème toutes chains confondues (derrière Aave, JustLend, Compound, et Venus)

Fonctionnement de Morpho

L'idée est semblable à cette d'Aave ou Compound : on dépose des cryptos sur le protocole, et on peut emprunter d'autres cryptos en fonction de notre dépôt.

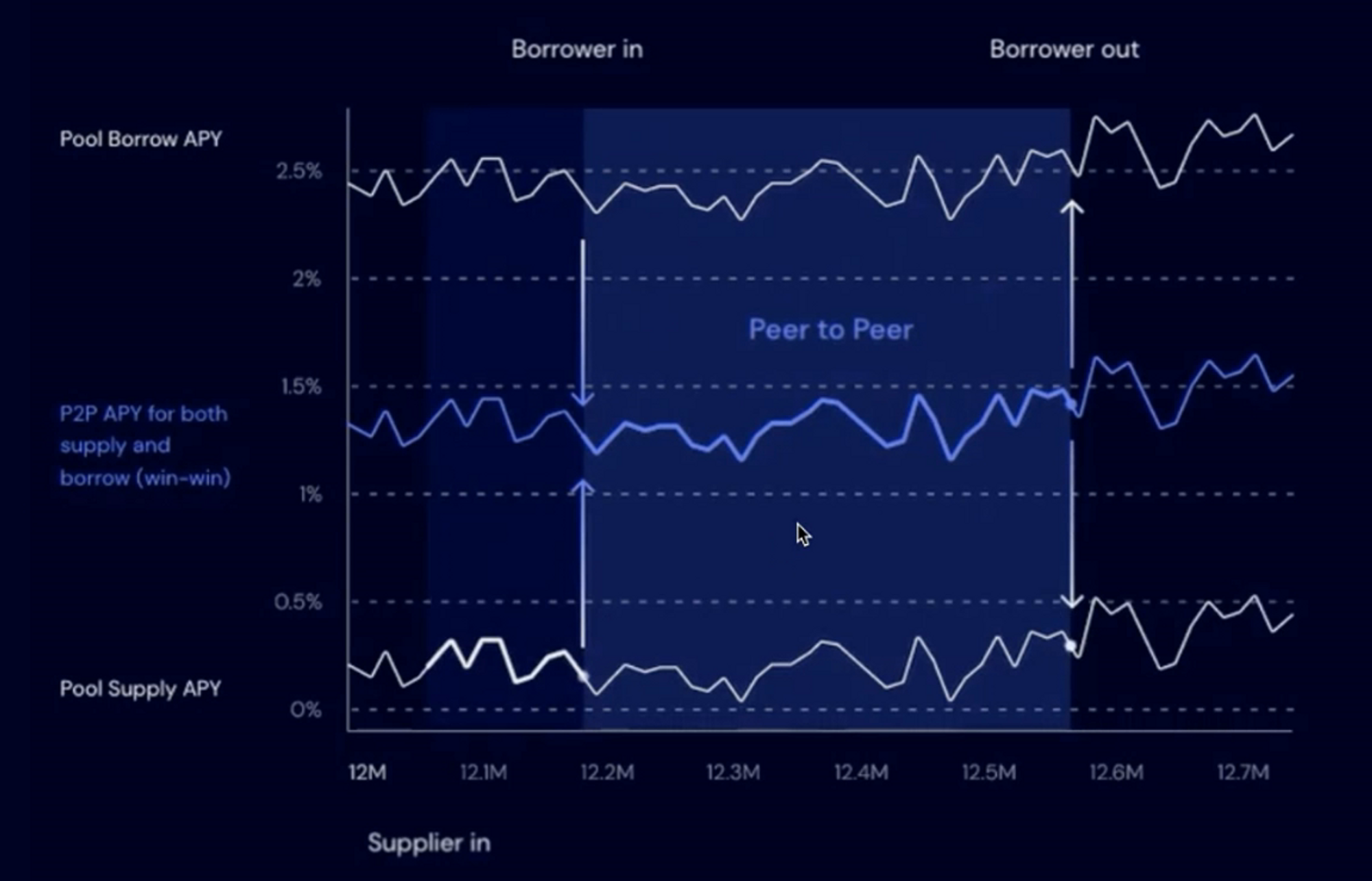

Mais sur ces protocoles, on se rend compte que l’écart entre les taux d’intérêts et les taux d’emprunts est assez élevé (1.33% - 3.31% sur WETH). La raison à cela est qu'il y a beaucoup de prêteurs et très peu d'emprunteurs.

Les protocoles de liquidité comme Aave ou Compound sont mutualistiques : vous touchez un taux d’intérêt même si cette liquidité n’est pas empruntée. Même si la liquidité n’est empruntée qu’à 20%, il faut quand même payer 100% des gens qui en apportent donc les rendements pour les prêteurs sont divisés.

L'idée de Morpho est de matcher le fournisseur et l’emprunteur en pair-à-pair pour harmoniser leurs taux. Le prêteur de WETH va obtenir 2.27%/an, et l'emprunteur doit rembourser 2.27%/an

⇒ Les prêteurs ont plus de yield, et les emprunteurs paient moins cher.

Coincidence of Wants

Plus de 98% du temps, un prêteur et un emprunteur sont matchés par Morpho pour avoir des taux avantageux. Dans le cas où une des parties prenantes quitte le marché, on revient aux taux d'intérêts du protocole sous-jacent

⇒ Soit c’est gagnant-gagnant, soit rien n’est perdu

Les risques

Sur la liquidation, Morpho copie tous les paramètres de risque du protocole sous-jacent. Si le protocole est Aave, Morpho copie les paramètres d'Aave. Cela explique pourquoi les marchés de Aave et Compund sont séparés, car leurs paramètres de risques sont différents.

Toutefois, Morpho a un Match Engine en plus, donc un risque de smart contract supplémentaire (qui a été lancé récemment par-dessus la marché). De plus, Morpho n'hérite pas des liquidateurs de Aave ou de Compound, donc doit gérer ses propres liquidations, ce qui peut être un risque en forte volatilité.

Le token MORPHO

Le token MORPHO existe et il y a une distribution par l'utilisation en ce moment-même : il peut être farmé en utilisant le protocole via des dépôts et des emprunts. Mais il n'est pas transférable pour le moment et il n'y a pas de marché pour l'échanger.

Tous les 3 mois, le mode d'émission de tokens va changer en fonction de l'évolution du protocole. Le mode d'émission n'est pas figé car on ne sait pas ce qui peut se passer

Il n'est pas transférable car des gens peuvent investir sans savoir ce que fait Morpho, et il le deviendra quand une proposition qui y est consacrée sera validée

Le token ne servira pas à protéger contre la mauvaise dette

Selon les recherches que Paul etson équipe ont réalisées, le safety module n'est pas le modèle le plus pertinent car les fonds disponibles dans le safety module dépendent du prix du token.

En cas de problème majeur (hack, beaucoup de mauvaise dette), le prix du token chute, ce qui fait encore moins de budget sur la sécurité ⇒ On arrive dans un cercle vicieux

Ce n'est pas obligatoire pour le protocole de protéger contre la mauvaise dette, l'utilisateur peut aussi assumer les risques

Morpho vampirise t'il les protocoles de liquidité ?

Il y a des utilisateurs qui vont partir de Aave pour aller chez Morpho, mais d'un autre côté, Morpho intéresse des utilisateurs qui ne voulaient pas aller sur Aave. Pour le moment, il y a 2 forces opposées qui empêchent de savoir si Morpho est un compétiteur ou non aux protocole de liquidité existants.

Le constat serait vrai si les utilisateurs allaient tous chez Morpho, mais en réalité les utilisateurs bougent dans les deux sens. L'objectif de Morpho est de proposer le meilleur protocole de lending pour les utilisateurs

Roadmap de Morpho

En ce moment, Morpho n'est disponible que sur Ethereum et seuls les protocoles Aave et Compound sont pris en charge. La stratégie de Morpho est de se concentrer sur une seule chose à la fois et de viser uniquement les marchés les plus intéressants

Déploiement sur Aave V3

L'intégration d'Aave V3 sur Morpho est déjà en développement, avec plusieurs améliorations prévues :

- Optimisation du gas

- Meilleure équité (le match engine actuel a tendance à favoriser les gros users)

- Intégration du e-mode

- Account Management (nomination d'un "gestionnaire" pour agir au nom d'un wallet donné)

Le protocole pourra être déployé à partir du moment où il y aura suffisamment de liquidités sur Aave V3

Comment se servir de Morpho ?

Se faire crédit

On souhaite payer quelque chose (un bien ou un service) mais on ne veut pas vendre nos cryptos :

- Déposer nos cryptos sur Morpho

- Emprunter la somme nécessaire pour se payer

- Rembourser notre emprunt pour plus tard

C'est de cette façon que certains acteurs de la DeFi achètent des biens immobiliers

Long / Short / Hedge

On utilise également les plateformes de lending pour avoir des effets de levier. Ce cas d'utilisation reste très spéculatif mais beaucoup plus raisonnable que de tenter des leviers x50 sur GMX :

Si on a foi en ETH :

1. Déposer ses ETH

2. Emprunter de l'USD

3. Convertir ses USD empruntés en ETH

(Pour faire un short sur ETH, on remplace l'ETH par l'USD et inversement)

On peut également couvrir nos risques :

1. Déposer ses ETH

2. Emprunter du ETH (pour éviter la liquidation à cause du prix)

3. Convertir ses ETH empruntés en USD

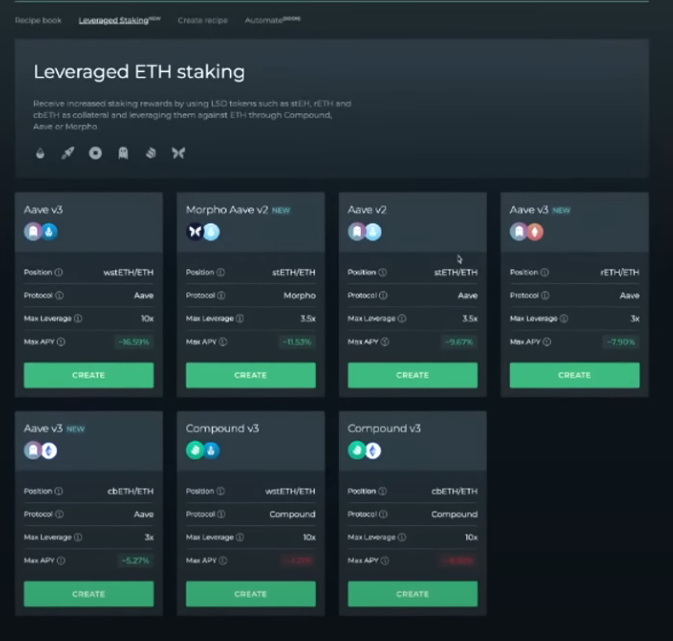

Boucle de leviers

Ce sont des stratégies consistant à redéposer ses emprunts pour emprunter encore plus et avoir un effet de leviers plus important. Les boucles de leviers peuvent être utilisées pour :

- Booster le rendement de ses actifs (voir la stratégie "Culture de LSD" sur le précédent Live Rollup)

- Farmer un maximum de tokens (on peut obtenir plus de tokens MORPHO de cette façon)

⚠️Qui dit rendement élevé dit risque élevé, attention aux liquidations

Le paysage du Lending

Les prêts surcollatéralisés

- Compound : l'âge d'or de Compound était en 2020, mais la motivation a progressivement décliné pour laisser place à Aave

- Aave : a considérablement amélioré la formule de Compound et ont su faire beaucoup plus parler d'eux

- Euler : le protocole est un peu plus moderne que Aave et l'équipe a une stratégie très agressive (peut-être un rival d'Aave en devenir)

On souhaite Euler sur Morpho, le problème est qu'Euler est trop petit par rapport à Morpho, donc ça ne vaut pas le coup de l'intégrer pour le moment

Les prêts sous-collatéralisés

Il y a deux problèmes chez les prêts surcollatéralisés : Ca ne peut marcher que si on a déjà de l'argent (celui qui n'a pas d'argent préfère aller dans une banque), et l'utilisation du capital est sous-optimale

Le prêt sous-collatéralisé permet une plus large capacité d’emprunt, mais la solvabilité des emprunteurs pose problème…A moins de trouver d’autres solutions grâce à la blockchain comme l'identité, la réputation, ou un credit score. Quelques exemples de protocoles de prêts sous-collatéralisés 👇

- Maple.finance

- GoldFinch

- TrueLayer

- Atlendis

Les prêts à taux fixe

Selon Paul, beaucoup de personnes anticipent la démocratisation du taux fixe. La conversion d'un taux variable en taux fixe existe dans la TradFi, mais le secteur va dépendre de la maturité technologique. Quelques exemples 👇

- Yield Protocol (le préféré de Paul)

- Ajna (le plus intéressant à étudier)

- Silo.finance

En vrac

Il y a plusieurs façons d'estimer une TVL

Le front-end de Morpho indique $560 millions, alors que DeFillama indique $285 millions. En réalité DeFillama indique une TVL égale au capital déposé soustrait par le capital emprunté

TVL defillama = $560M (déposés) - $275M (empruntés) = $285M de TVL

Ce calcul a été créé pour prendre en compte les utilisateurs qui font des boucles de leviers. L'objectif de Morpho est d'avoir la meilleure optimisation possible du capital, donc d'avoir une TVL proche de zéro sur DeFillama

Ethereum n'est pas utilisable si on a moins de 10 000€

Un compte à 100 000€ peut encaisser facilement les frais d'Ethereum, mais ce n'est pas possible pour un compte à 100€

Il est encore moins possible pour un petit compte d'utiliser Morpho car le protocole nécessite beaucoup plus de gas que Aave pour fonctionner car les opérations sont plus complexes

Outils d'automatisation

Certaines manipulations comme les boucles de leviers sont extrêmement chères à faire soi-même (rien qu'un emprunt sur Morpho demande 1 000 000 de gas limit). Mais il existe des outils pour automatiser ces manips et économiser du gas, en particulier sur Ethereum où ce dernier coûte très cher

Instadapp met toutes les transactions dans un pot commun (batch), font passer le batch en une seule transaction et paient une partie du gas à la place des utilisateurs (un dépôt sur Instadapp coûte 400 000 de gas limit, soit 2.5 fois moins qu'un emprunt directement sur Morpho)

DeFiSaver a mis en place un "smart wallet", un proxy associé à notre wallet qui permet d'inclure des interactions avec plusieurs smart contracts en une seule transaction. (la création du smart wallet coûte environ 700 000 de gas limit, mais se rentabilise rapidement car une boucle de leviers coûte facilement plusieurs millions de gas)

On peut aussi constater un écart de 2% de rendement annuel en faveur des stratégies qui intègrent Morpho